最近、毎日のように新聞に地元企業の倒産の記事が目立つようになってきました。これには地域金融機関の不良債権に対する政策変更の要因があります。90年代後半に広まった金融危機は、メガバンクの不良債権処理の終結により沈静化していますが、地銀以下の地域金融機関においてはまだ済んでおらず、これが大きな問題となっています。地域金融機関は、おもに地域の中小企業を対象とした融資をおこなっています。故に、低迷する地域経済格差の影響をもろに受けること、また地元中心に営業していることから、なかなか不良債権を切り捨てられないという苦しみがあります。しかし、金融庁は金融破綻の懸念から抜け出せない地域金融機関に対し、自己査定の強化を指導しました。

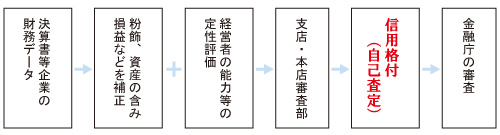

銀行から融資を受けている企業は、全て銀行の自己査定(企業の通信簿)により査定されています。この自己査定という作業は年2回あります。支店において、融資先を査定した後、金融庁からその査定が正しいかどうかヒアリングを受けます。支店長と融資担当者が銀行の本部に呼ばれ、支店の査定が甘い企業があると、金融庁の職員から厳しく追及され、査定のランクを落とされることになります。自己査定により、企業は「正常先」「要注意先」「要管理先」「破綻懸念先以下等」に分けられます。銀行は「要管理先」以下の企業の貸付には回収見込みが無いので、15%~100%の貸倒引当金を取らねばならないことになります。要するに貸付金を損失に落としなさいということです。銀行の経営成績に大きく響く問題であります。

自己査定の基準はそれぞれ各金融機関で定めますが、イメージではメガバンクが最も厳しい基準になっていました。地銀はそれよりゆるく、また信金ではさらにゆるいものとなっていましたが、今回金融庁はこの自己査定の基準が甘いのでメガバンク並みの査定基準の統一化を指導したということです。それにより、最近以前と比べると、正常先以外はなかなか融資がスムーズに通らなくなってきております。この状況をふまえ、企業側は早急に財務体質の改善を求められており、対応できない企業は退陣を余儀なくされていきます。利益の確保と資金を見直し「正常先」になるための取り組みが急務です。そのためわが社では「年当初の予算策定と半期の見直し業績会議」を重要なお客様支援業務として取り組んでおりますので、是非ご活用ください。一方、今年はかなりの倒産が出ると予測されますので、不渡手形等の貸し倒れに気をつけることも重要で、取引先の再チェックが必要です。